Sparkvot

Enligt mig är sparkvoten det som är över från lön, inkomster i form av helg/extrajobb, försäljningar på loppis, tradera, blocket et cetera. I den sparkvot jag håller räknas utdelningar inte in. Sedan anser jag att sparkvot är ett trubbigt mått, för det kan vara missvisande trots att den sparande summan ändå är inget annat än fantastiskt (vilket i Chansar Mest fall är allt över 1 krona).

"[...]Ordspråket "que sera sera" är nog det som[...]"

Jag har aldrig ett uttalat mål att spara en viss summa eller uppnå en viss procentuell kvot, utan det blir ofta som det blir, vilket mer ofta än sällan är mycket relativt den genomsnittliga svensken. Detta tror jag beror på att jag till naturen är mycket sparsam och ekonomiskt lagd. Jag har aldrig känt ett behov av att ha en budget, för det har alltid varit pengar över när månadsslutet har närmat sig. Idag bokför jag mina kostnader tillika inkomster enbart för att det blir rätt så fina diagram tillika tabeller, men denna bokföring har inte som syfte att hjälpa mig spara en viss summa/en viss procentsats eller få en överblick på vad pengarna spenderas.

Ordspråket "que sera sera" är nog det som jag bäst anser passar mitt förhållningssätt till sparande. Att tillägga är att det ej är en sorts naivitet till sparande och ekonomisk sundhet från min sida, utan det är nog ett förfarande som med många år blivit lika fast och inbyggd som frasen "10 minuter" hos envar pizzabagare när man ringer och beställer allt från en till nittio pizzor.

Det skall dock tilläggas att jag säger annat till personer som frågar mig om råd beträffande investeringar, sparande och ett ekonomiskt tänk i allmänhet. Jag utgår aldrig från att någon är lika felgängad som jag är, vilket gör att jag säger att en bra regel kan vara att 10-20 % av inkomsten skall läggas i sparande och investeringar. Sedan ger jag alltid rådet att en budget kan vara ett bra tillika nyttigt verktyg att applicera, då det ger en översikt om hur mycket dollares som spenderas och på exakt vad.

Således mäter jag en sparkvot, men jag har aldrig som mål att nå denna likt döden väntade om den ej nåddes, utan den blir vad den blir och historiskt har den tenderat att bli hög. Jag är mer fokuserad på en viss summa, men har aldrig som mål att nå denna. Hamnar jag däromkring kan jag känna en belåtenhet, men jag känner inte dess antonym om motsatsen gäller. Att stirra sig blind och ständigt jaga är för mig inte sunt och jag tror att det i längden kan bli skadligt.

Psykologisk fara

Det finns, likt ofta, en psykologisk fara med att stirra sig blind på ett exakt tal, såsom en sparkvot på 60 %. Den mänskliga hjärnan är förvisso en maskin utan dess like, men kraften som den har är tveeggad. Typiskt för det mänskliga psyket är att det gärna vill skapa sig och behålla rutiner, regler, "lagar" et cetera, då detta kräver mindre energi (för hjärnan och kroppen lever vi fortfarande som primater på savannen, där näring var sällsynt).

Tänk på hur din (arbets)vardag ser ut; mer ofta än sällan gör du saker som du inte ens reflekterar över; duschen på morgonen, frukosten, vägen till jobbet med mera är bara exempel på invanda rutiner. Skulle du hoppa över en dusch, din frukost (om du nu äter en sådan varje dag) eller något annat av dina rutiner, kommer hjärnan att skicka en signal som skriker att något inte står rätt till. I fall likt dessa uteblir ofta hjärnans straff mot dig, men när det gäller uppsatta mål gäller något helt annat.

"[...]självhjälpsböcker säljer som smör i solsken[...]"

Ponera att du har tränar upp dig under hela våren för att vara i form för "beach 2018". Målet är att klara 100 armhävningar, 100 situps och 100 push-ups på en begränsad tid, vilket du når i maj. Första gången är känslan underbar och du känner belöningskänslor. Samma känslor kommer även de nästföljande tillfällena, men sedan börjar dessa att tappa sin effekt. 100x3 är inte längre lika tillfredsställande och "good enough" för dig. Du ökar till 110x3. Känslan när detta uppnås är som första gången som du nådde 100x3 - underbar! Sedan är risken stor att denna (positiva/negativa) spiral fortsätter. Skulle du, Gud förbjude, göra mindre än 100x3 är det likställt med "värdelöshet".

Som framkommer finns en stor risk att en negativ spiral kan skapas. Självklart kan en person med "sunt tänkande" inte låta sig fångas i den negativa aspekten av denna spiral, utan istället se det hela ur ett mer metakognitivt synsätt. Emellertid är majoriteten av människorna mer benägna att just fastna i den negativa spiralen (självhjälpsböcker säljer som smör i solsken). Detta kan ses hos de som lider av t.ex. alkoholmissbruk eller ätstörningar. Gällande sistnämnda är det vanligt med "en köttbulle mindre" och efter en vecka, eller två, skickar inte denna minskade köttbulle samma belöning till hjärnan, så det tas bort ytterligare en och så vidare.

Detta, att ha mål som ömsom kan uppnås därtill ökas = välbehagskänslor, ömsom missas/ej uppnås = obehagskänslor och ångest, kan vara bra och nyttigt, men för att de skall vara det krävs ett starkt psyke och förmåga att ta ett steg tillbaka och studera sig själv från ett utomstående perspektiv - metakognitivitet. Jag är av uppfattningen att detsamma måste appliceras på sparkvot. Har du som mål att minst nå 65 % i sparkvot och misslyckas med detta efter sex månaders fin streak, ja, då kommer obehagskänslor och en känsla av att du bör "straffas", t.ex. genom mindre konsumtion e.d.

Sedan finns även aspekten om att skrivande, talande och läsande om personer med höga och fantastiska sparkvoter, som alltid uppnås utan minsta lilla problem, kan skapa en sorts stigmatisering, som bör tas i beaktande. Dock kommer jag ej gå in på detta i detta inlägg, utan väljer enbart att nämna det.

Förfarande som underlättar

Ett förfarande att använda för att ovan nämnda negativa spiral inte inträffar om man vill mäta sparkvot, är att sätta en mer dynamisk sådan- istället för 50 % kan man bestämma att den skall ligga i intervallet mellan 40-50 %.

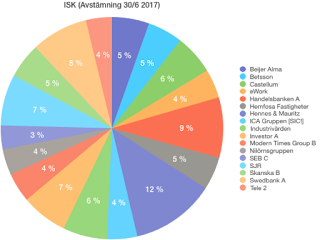

Portföljsviktning

På många av de bloggar som jag läser skriver många att de "funderar på att hyvla i bolag X, som har vuxit sig lite väl stort nu" eller "jag funderar på att öka i bolag Y, som har minskat på senaste tiden på grund av den sänkta riktkursen från SEB" eller dylikt. Jag mäter aldrig ett innehavs viktning utifrån dess aktuella kursvärdering, utan enbart utifrån min investerade summa.

Exempel: Jag investerar 100 000 kronor i Handelsbanken, vilket på transaktionsdagen är 10 % av min portfölj. Om SHB sedan stiger 20 % samma vecka och övriga innehav står stilla, är min portföljsvikt fortfarande densamma, nämligen 10 %. Detta förfarande kanske är mer "aptitretande" om man applicerar utdelningsinvestering, för vad spelar aktuellt kursvärde för roll om det "bara är utdelningar som räknas" (förstå mig rätt)? Detsamma gäller såklart motsatt håll om SHB skulle sjunka 10 %.

"[...]Min portföljs skall i längsta möjliga mån sköta sig själv[...]

Genom detta förfarande blir jag aldrig påverkad av ett bolags värde i min väska och SHB kan såväl sjunka som stiga med 50 %, min viktning är fortfarande densamma givet att inga andra transaktioner har skett. Ponera att SHB sjunker med 20 % och jag köper mer, för jag anser att nedgången är obefogad, gör jag inte det för att innehavets vikt har sjunkit, utan för att jag ser ett köpläge. Om man alltid skall sträva efter att ha en "perfekt/jämn vikt", blir det alltid merarbete och det är just det som jag vill undvika. Min portföljs skall i längsta möjliga mån sköta sig själv.

Diskuterar jag klokt kring dessa två rubriker, eller är fallet som så att jag inte har alla pommes på tallriken/hästar i stallet/indianer i kanoten et cetera?