Bolaget räknas som ett av världens äldsta familjebolag och det måste i sammanhanget ses som en bedrift att ha överlevt såväl den franska revolutionen som Napoleon och två världskrig, för att inte nämna det blotta faktum att överleva i ett land som, jämte Italien, är lika kända för sina ostar och viner som för sina strejker.

Bolaget som jag talar om heter "Wendel Group" och är att betrakta som en sorts motsvarighet till de svenska investmentbolagen. Ovan har jag kortfattat beskrivit organisationen och önskar du hellre ha det i ett tre minuter långt videoformat rekommenderas detta. Utöver detta rekomenderas deras hemsida.

Idag har Wendel Group åtta innehav, varav vissa är noterade, andra onoterade. Bolagen är verksamma inom olika segment och nischer, vilket gör att de uppnår en diversifiering.

Följande bolag ingå i Wendels portfölj:

- Bureau Veritas (35,8 %) - ett globalt företag med fler än 47 000 anställda i mer än 140 länder inom certifiering, inspektion, rådgivning, bedömning, teknisk kontroll, provning och besiktning.

- Saint-Gobain (0,9 %) - ett franskt företag som grundades 1665 i orten Saint-Gobain. Företagets första uppdrag blev att producera glas till det kungliga slottet Versailles utanför Paris. Idag är Saint-Gobains huvudinriktning produktion av glasprodukter och specialmaterial samt produktion och distribution av byggvaror.

- IHS - Tower of Strenght (21,3 %) - ett av världens största och mest innovativa telekombolag och som har ett stort fokus på infrastruktur.

- Constantia Flexibles (60,6 %) - är tillverkare av flexibel förpackning med huvudkontor i

Wien, Österrike. Constantia Flexibles sysselsätter cirka 8 000 personer på

cirka 32 produktionsanläggningar i 18 länder, främst i Europa, Nordamerika

och Asien. Gruppen levererar sina produkter till många multinationella företag

och lokala marknadsledare inom livsmedels-, husdjurs-, läkemedels- och

dryckesindustrin.

- Allied Universal (33 %) - är ett "facility-service"-bolag som är baserade i USA. De erbjuder även säkerhetssystemlösningar, vaktmästare och personal. Det är en

kombination av tidigare företag - Barton Protective Services, Spectaguard,

Initial och Allied Security.

- Cromology (87,9 %) - Detta bolag designar, tillverkar, säljer och distribuerar ett brett utbud av dekorativa färg- och tekniska produkter till professionella och konsumenter. 66 % av verksamheten är i Frankrike, 25 % i Sydeuropa och 9 % i övriga världen.

- Stahl (67,5 %) - är marknadsledande inom processkemikalier för läderprodukter. Därefter producerar Stahl polymerer och ytbeläggningar för olika substrat såsom textil, papper, plast, gummi, metall och trä. Stahl erbjuder ett brett utbud av lösningar till fordons-, skor, kläder och tillbehör samt heminredningssektorer och industriella applikationer.

- Tsebo Solutions Group (64,7 %) - är ett panafrikanskt företag med cirka 40 000 anställda i 27 länder och erbjuder ett brett sortiment av högkvalitativa, toppmoderna arbetslösningar till sina kunder, inklusive anläggningshantering, catering, städning, hygien, säkerhet, energi , upphandling och fjärrlägeradministration. Tsebos kunder lägger ut förvaltningen av dessa kritiska operationer till Tsebos erfarna yrkesverksamma, vilket gör att de kan koncentrera sig på deras kärnverksamhet.

Med ovan bolag får de en spridning med allt från ett bolag som skapar och distribuerar färg till bolag som är verksamma inom säkerhet. Detta toppas med bolag som ett telekombolag som är verksamma i Afrika. När bolagen dras över en kam framkommer att ett fokus är mot tillväxtmarknader, vilket jag finner tacksamt då en stor del av min nuvarande portfölj skulle få de "exotiskt inriktade investerarna" att skicka Yakuza på mig...

Bolaget säger sig vara långsiktiga ägare, men de har även visat att de förmår att göra fina exits. Ett av flera exempel är försäljningen av Legrand anno 2013, som Wendel köpte in sig i 2002. Vinsten här blev här nästa 4 gånger det investerade kapitalet!

Ytterligare ett exempel är försäljningen av Editis, i vilket bolaget investerade cirka 600 miljoner euro. Nettovinsten här landade på cirka 500 miljoner euro. Detta och mer finns att läsa på deras mycket lättillgängliga och välgjorda hemsida.

Bolaget säger sig vara långsiktiga ägare, men de har även visat att de förmår att göra fina exits. Ett av flera exempel är försäljningen av Legrand anno 2013, som Wendel köpte in sig i 2002. Vinsten här blev här nästa 4 gånger det investerade kapitalet!

|

| Källa: Årsredovisning 2013 |

Att studera investmentbolags nyckeltal är en minst sagt komplicerad process och här finner jag mina kunskaper för bristfälliga. Genom att studera envar av bolagets alla noterade bolag får man en bra bild, men i detta inlägg tänker jag enbart, och så gott det går, studera Wendel.

Som framkommer är det mesta i stigande trend, men återigen: att studera investmentbolag utifrån nyckeltal är svårt. Låt oss studera lite historisk utveckling.

Sedan det att aktien noterades på Euronext i Paris anno 1995 har dess utveckling, inklusive utdelningar, varit +833,32 %. Detta är mycket imponerande men det är också lika imponerande på nedan bild att se hur starkt Investor står sig mot denna prestation.

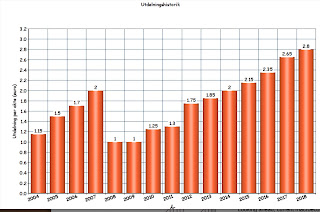

Beträffande utdelningar är det inte en lika vacker trend som står att finna hos t.ex. Investor, då bolaget har sänkt sin vid ett par tillfällen, bland annat 2008. Sedan 2004 har utvecklingen varit:

När utdelningstillväxten summeras blir den enligt nedan:

Förvisso är Wendels vinst per aktie (-2,8 EUR) lägre än det som delas ut 2019, men denna täcks med råge av det fria kassaflödet. Beräknat på detta uppgår finns 89,4 % kvar efter att utdelningen har delats ut. Till en kurs om cirka 117 Euro handlas aktien till en direktavkastning om 2,4 %.

På skuldsidan framgår att bolaget förvisso har en skuld, men att denna är i en nedåtgående trend. I årsredovisningen för räkenskapsåret framkommer att deras skuld pro forma numer är näst intill noll. Detta, en utdelningshöjning samt att de, tillsammans med Goldman Sachs, iscensätter ett förlängt återköpsprogram om 200 miljoner euro borgar för att bolaget ömsom ser en tillväxt, ömsom finner sin egen aktie köpvärd. Detta program skall vara avslutet innan 31 december 2019. I nuläget äger Wendel, i och med tidigare återköpsprogram, 993 049 av de utstående aktierna, vilket i procenttal blir 2,1.

Under 2018 presterade en majoritet av deras innehav bra resultat, även om det finns vissa.... avbräck.

Wendel väcker min nyfikenhet och via detta får jag dels en diversifiering, dels en duktig "förvaltare" givet den historik som till dags datum finns. Utöver detta får jag en något mer inriktning mot tillväxtmarknader. Att addera då detta inlägg skrivs är att det är en betydande substansrabatt - vid senaste rapportering per 31 mars var NAV -32 %.

Just den höga substansrabbaten är något so återkommer och när jag studerar de senaste årens årsrapporter, samt tar vissa s.k. "stickprov" av tidigare års redovisningar, framkommer att gruppen alltid har handlats med en rabatt och att snittet ligger kring 25 %. Varför? Saknas tilltro? Är de för "osynliga" för marknaden? För "osexiga"?

Utdelningssänkningar är något som jag är avig till, men sådana är något som man måste ta med i sina beräkningar och hellre en sänkning än att bolaget lånar för att bibehålla, med följden att hela bolaget sätter sig i en mycket svår finansiell situation.

De har visat sig duktiga på att såväl förvärva som att göra exits. Därtill att de har varit verksamma i +300 år stärker min uppfattning att de förmår att vara pragmatiska inför marknaden och dess utveckling.

Jag har tidigare diskuterat mina tankar kring Brookfield Asset Management samt Tencent, två stora, erkänna och mycket fina bolag, varav det förstnämnda har utvecklats med cirka +17 % sedan min analys, medan det sistnämnda har tappat med cirka samma procentsats (mycket hängivet handelskriget samt teknikfrossan). Utöver detta har jag även skrivit om den belgiska chokladpralinen som även tycks gilla Adidas - Groupe Bruxelles Lambert, vilket är ett bolag som jag har köpt in mig i, samt om Aurelius, vilket är mer som ett sorts private Equitybolag. Syftet är dels att finna investmentbolag med god historik och som ömsom ger mig en diversifiering, ömsom som investerar i bolag oberoende dess nationella hemvist (jmf. Industrivärdem Investor m.fl.).

Vad tror du om detta franska, internationellt inriktade investmentbolag? Även om jag äger många svenska investmentbolag blir en fråga hos mig om jag, i jakt på diversifiering och valutaspridning går över ån efter vattnet.

|

| Källa: Börsdata |

Sedan det att aktien noterades på Euronext i Paris anno 1995 har dess utveckling, inklusive utdelningar, varit +833,32 %. Detta är mycket imponerande men det är också lika imponerande på nedan bild att se hur starkt Investor står sig mot denna prestation.

Beträffande utdelningar är det inte en lika vacker trend som står att finna hos t.ex. Investor, då bolaget har sänkt sin vid ett par tillfällen, bland annat 2008. Sedan 2004 har utvecklingen varit:

När utdelningstillväxten summeras blir den enligt nedan:

12 månader

|

3 år

|

5 år

|

10 år

|

5,7 %

|

8 %

|

8,74 %

|

7,74 %

|

Förvisso är Wendels vinst per aktie (-2,8 EUR) lägre än det som delas ut 2019, men denna täcks med råge av det fria kassaflödet. Beräknat på detta uppgår finns 89,4 % kvar efter att utdelningen har delats ut. Till en kurs om cirka 117 Euro handlas aktien till en direktavkastning om 2,4 %.

På skuldsidan framgår att bolaget förvisso har en skuld, men att denna är i en nedåtgående trend. I årsredovisningen för räkenskapsåret framkommer att deras skuld pro forma numer är näst intill noll. Detta, en utdelningshöjning samt att de, tillsammans med Goldman Sachs, iscensätter ett förlängt återköpsprogram om 200 miljoner euro borgar för att bolaget ömsom ser en tillväxt, ömsom finner sin egen aktie köpvärd. Detta program skall vara avslutet innan 31 december 2019. I nuläget äger Wendel, i och med tidigare återköpsprogram, 993 049 av de utstående aktierna, vilket i procenttal blir 2,1.

Under 2018 presterade en majoritet av deras innehav bra resultat, även om det finns vissa.... avbräck.

|

| Källa: Årsrapport för räkenskapsåret 2018 |

Just den höga substansrabbaten är något so återkommer och när jag studerar de senaste årens årsrapporter, samt tar vissa s.k. "stickprov" av tidigare års redovisningar, framkommer att gruppen alltid har handlats med en rabatt och att snittet ligger kring 25 %. Varför? Saknas tilltro? Är de för "osynliga" för marknaden? För "osexiga"?

Utdelningssänkningar är något som jag är avig till, men sådana är något som man måste ta med i sina beräkningar och hellre en sänkning än att bolaget lånar för att bibehålla, med följden att hela bolaget sätter sig i en mycket svår finansiell situation.

De har visat sig duktiga på att såväl förvärva som att göra exits. Därtill att de har varit verksamma i +300 år stärker min uppfattning att de förmår att vara pragmatiska inför marknaden och dess utveckling.

Jag har tidigare diskuterat mina tankar kring Brookfield Asset Management samt Tencent, två stora, erkänna och mycket fina bolag, varav det förstnämnda har utvecklats med cirka +17 % sedan min analys, medan det sistnämnda har tappat med cirka samma procentsats (mycket hängivet handelskriget samt teknikfrossan). Utöver detta har jag även skrivit om den belgiska chokladpralinen som även tycks gilla Adidas - Groupe Bruxelles Lambert, vilket är ett bolag som jag har köpt in mig i, samt om Aurelius, vilket är mer som ett sorts private Equitybolag. Syftet är dels att finna investmentbolag med god historik och som ömsom ger mig en diversifiering, ömsom som investerar i bolag oberoende dess nationella hemvist (jmf. Industrivärdem Investor m.fl.).

Vad tror du om detta franska, internationellt inriktade investmentbolag? Även om jag äger många svenska investmentbolag blir en fråga hos mig om jag, i jakt på diversifiering och valutaspridning går över ån efter vattnet.

Inga kommentarer:

Skicka en kommentar